Един от начините за получаване на допълнителен доход е инвестиционното застраховане на живота (ИПЦ). Разликата от класическата застраховка е възможността за връщане на изплатените премии, ако застрахователното събитие не е фиксирано. Освен това, перспективата за получаване на бонус се осигурява, ако инвестиционната дейност на управляващото дружество е била успешна.

Какво е застраховка "Живот"

В най-простия смисъл, COLI е симбиоза на животозастраховането и финансовите инструменти, които дават на осигуреното лице възможност да печели допълнителен доход.

Това се дължи на инвестирането на част от парите, внесени в различни активи. Последните са акции, облигации, благородни метали.Предмет на застраховане на инвестициите е животът и здравето на осигуреното лице. Към момента на сключване на договора инвеститорът е застрахован срещу риск от сериозно влошаване на здравето, злополука и смърт. В случай на смъртен изход, плащанията по полицата се дължат на роднините на починалия или на бенефициента, посочени при подписването на договора.

Структура на приноса

Инвестиционен договор за застраховка "Живот" включва определена сума пари. Приносът е разделен на два нееднакви компонента:

- Рисковано. Тя може да бъде сравнена със стандартната застраховка, тъй като тази част е плащане за рисковете, изброени в договора за обезпечение. Тези пари не участват във формирането на спестявания. Сумата не се възстановява при изтичане на договора. Тя се връща само в случай на застрахователно събитие.

- Натрупване (инвестиция). Компонентът е основната част от таксата. Парични потоци за получаване на инвестиционен доход. Застрахователното дружество запазва част от приходите, получени в резултат на финансови операции, като награда. Останалите пари се кредитират по сметката на инвеститора.

Необходимо е да се прави разлика между кумулативното животозастраховане (NSS) от инвестицията. COL се издава за печалба чрез инвестиране на вече натрупани средства. Програмата се използва като един от пасивните инструменти за увеличаване на наличния паричен капитал. Самият човек не участва в увеличаването на средствата, а поверява всички действия на управляващото дружество.

За да се генерира определена сума, се използва застраховка "Живот". Например, тя може да бъде капитал за обучение на дете или спестявания за авансово плащане на ипотека.

Програмите за натрупване предвиждат периодично попълване на сметките за определено време.Например, човек е решил да спести до 2 милиона рубли за 10 години. Въз основа на това се изчислява необходимата сума на вноските. За месечно попълване на спестовна сметка, трябва да платите около 16, 7 хиляди рубли. С тримесечно попълване - 50 хиляди

Набраните средства по спестовната сметка се начисляват върху определено възнаграждение, дължащо се на поставянето на пари в надеждни финансови инструменти. По правило това са депозити или дългови ценни книжа. При акумулативната застраховка, както при коли, е трудно да се изчисли точния доход. Всичко зависи от икономическата ситуация в страната и доходността на инвестициите.

Рискове за животозастраховане

За да участва в програмата на ИПЦ, инвеститорът сключва договор със застрахователна компания. Споразумението установява два основни риска, по които се плащат пари:

- Смърт по естествени причини или случайно. Парите се получават от бенефициента. Информация за него е предписана в договора. Те могат да бъдат всяко лице, идентифицирано от инвеститор (приятел, роднина, благотворителна организация). Ако бенефициентът не е определен, дължимата сума се наследява съгласно гражданското право.

- Фондация. Времето на изтичане на споразумението. След изтичане на определения период осигуреното лице получава инвестираната сума, плюс приходите, получени от инвестицията.

Например, както свидетелстват свидетелства, някои застрахователи могат да откажат да компенсират полица заради наркотична или алкохолна интоксикация, които са станали причина за смъртта.

Размерът на инвестиционния доход зависи от избраните активи (финансирана програма) и динамиката на техния растеж.

Всякакви промени на пазара на ценни книжа могат да доведат до големи печалби и загуби, така че е невъзможно да се предвиди точния процент на премията.Допълнителни опции и рискове

В допълнение към обичайните рискове, предписани в застрахователния договор, инвеститорът може да включва и допълнителни позиции. Вноските за заплащане на допълнителни рискове в края на срока не се възстановяват, но в случай на застрахователно събитие, те ще получат дължимата сума. Допълнителните позиции включват:

- увреждане поради болест или злополука;

- диагностика на фатални заболявания (ако лицето не е знаело за тях преди);

- временно увреждане поради злополука, която не дава възможност на лицето да извършва трудова дейност (отпуск по болест).

Характеристики на програмата coli

За разлика от програмите, които осигуряват животозастраховане с натрупване, COLI предлага възможност за получаване на доход. Процесът изглежда така: инвеститор едновременно или частично полага определена сума по сметката. След определено време тя се връща изцяло или с бонус.

Основните правила и принципи за опериране с спестявания на коли:

- Сключването на договора за застраховане на инвестициите се извършва дълго време. Минималният праг е 3 години. Въз основа на прегледи и статистика, оптималният период е най-малко 5 години.

- Всеки гражданин, който е навършил пълнолетие, може да участва в застрахователната инвестиционна програма. Като правило, фирмите ограничават само горната възрастова група до 75-80 години.

- Допълнителен доход се генерира само чрез инвестиция. Търговските транзакции са изключени.

- Инвеститорът може самостоятелно да избере активите за инвестиция, ако такава клауза е посочена в Договора.

- Сумата се изплаща еднократно или частично с периодичност, определена в момента на подписване на договора (месечно, тримесечно).

- Застрахователите определят минимален праг за инвестиционен капитал. Максималният размер на инвестициите, като правило, не е ограничен.

Процент на инвестиционно участие

Всички пари, инвестирани от инвеститора, са изцяло собственост на него. Що се отнася до дохода от инвестиране на паричен капитал, той се разделя между осигуреното лице и управляващото дружество. Делът на печалбите се нарича процент на участие. Цифрата зависи от компанията, с която е подписан договорът. Например сред водещите застрахователи процентът на участие е:

- АлфаСтрахование-Живот - 50.13%;

- VTB - 51%;

- Ренесанс - 78%.

Предсрочно прекратяване и санкции

Договорът на АКР може да бъде прекратен от всяка от страните. Всички особености на процедурата са предвидени в самото споразумение. За разлика от класическия банков депозит, в края на който клиентът получава пълната сума, с изключение на начислената лихва (или част от него), при прекратяване на договора COL, вложителят губи част от вложените пари.

Размерът на реалните загуби зависи от условията на договора и периода на парите по сметката.Сумата за обратно изкупуване на животозастрахователния договор - процентът на възвръщаемост на депозираните средства - варира от 50 до 70% през първите три години. Впоследствие инвеститорът предлага да върне до 90% от разпределения капитал.

Плюсове и минуси на подредени застраховки

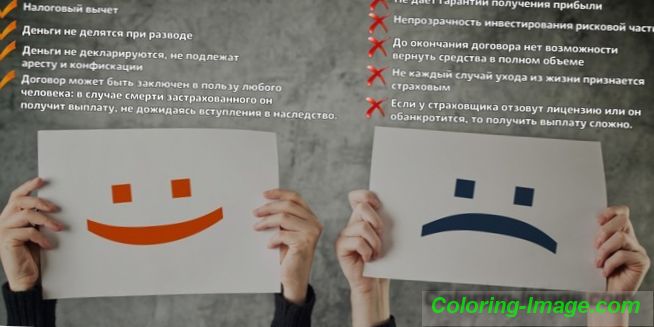

Инвестиционната застраховка има своите предимства и недостатъци. Въз основа на прегледите следва да се посочат сред основните предимства:

- Инвестициите принадлежат само на осигуреното лице. Парите не подлежат на конфискация или арест, те не се разделят между съпрузите по време на развод.

- Полученият доход от инвестиции не трябва да се декларира. Той не е включен в данъчната основа и не подлежи на облагане с данък върху доходите.

- COL означава не само да печелите доход или да спестите инвестираните пари, но също така помагат да получите по-високи плащания в случай на злополука.

- Бенефициентът на подписаните документи може да бъде определен от всяко физическо или юридическо лице. Когато застрахователното събитие не е необходимо да се отвори наследствен случай.

Говорейки за недостатъците, важно е да отбележим три основни недостатъка:

- Загуба на пари в случай на предсрочно прекратяване на животозастрахователен договор.

- Липса на гарантиран доход. Това означава, че премията може да бъде получена само ако управляващото дружество успешно постави активите. В противен случай инвеститорът връща само инвестираната сума. Ако вземем предвид периода на настаняване и инфлацията за този период, можем да говорим за понесените загуби.

- Защитата на капитала, подобно на системата за гарантиране на влоговете, когато държавата възстановява спестяванията до 1, 4 милиона рубли в несъстоятелност или ликвидация на банки, не се прилага за инвестиционни или кумулативни инвестиции на живот.

Право на данъчно приспадане

Гражданите, които плащат данък върху доходите си, имат право да искат данъчно облекчение. Размерът е ограничен от закона и възлиза на 15 600 рубли (13% от максималната сума от 120 хиляди рубли).

Освобождаването се прилага само за животозастрахователни договори, сключени за срок от 5 години.Можете да получите възстановяване в данъчната служба въз основа на заявление, към което трябва да приложите:

- Помощ 2-NDFL;

- 3-NDFL завършена декларация;

- договор с застрахователна компания;

- писмени доказателства за депозираните средства (например, получаване);

- удостоверение за раждане или брак, ако застрахователният договор е сключен в полза на близък роднина.

Как да стана член на програмата

По закон граждани и нерезиденти на Руската федерация могат да участват в програмата за застраховане на инвестициите. Алгоритъмът на действие е прост и се състои от няколко последователни етапа:

- Изберете застрахователна компания. Важно е да се обърне специално внимание на дейността на организацията на пазара на застрахователни инвестиции. Не би било излишно да изучаваме прегледите на истинските хора.

- Вземете решение за оптималната програма за животозастраховане и размера на инвестицията.

- Свържете се с оторизиран специалист за договор.

- Вижте условията на споразумението. Ако е необходимо, можете да направите някои допълнения, да ги координирате с застрахователя.

- Ако сте съгласни да подпишете договор за застраховка живот.

- Депозирайте средства по сметката еднократно или на части (ако разсроченият план е предвиден в условията на договора).

Договор за застраховка живот с изплащане на доход от инвестиции

За да сключите споразумение, трябва да се свържете директно с офиса на застрахователя. Някои компании предлагат услугата за кола чрез интернет. За да направите това, на официалния сайт трябва да попълните предложената форма. След това застрахователният агент се свързва с инвеститора, за да изясни информацията и да определи размера на инвестицията. Те се споразумяват за датата и часа на посещението, за да подпишат договора.

От документите ще ви е необходим само паспорт. Преди подписването на договора е важно да се провери точността на въведената информация.Документът влиза в сила, когато е подписан от двете страни по споразумението и подпечатан от застрахователя. Всяка компания предлага свои стандартни договорни формуляри, но ако желае, инвеститорът може да предложи промени в определени точки.

Текстът на споразумението следва да съдържа: \ t

- информация за поддръжниците;

- срок на валидност;

- размер на инвестицията;

- честотата на плащанията при наличие на вноски;

- процентно участие на средства в инвестиционни дейности;

- отговорност на страните;

- застрахователни искове.

Суми за изплащане

Точният размер на плащанията е фиксиран в договора и зависи от застрахователното събитие:

- до 300% - поради смърт вследствие на злополука;

- от 100% - смъртта е настъпила по естествени причини.

Размерът на плащанията, дължащи се на злополука, се изчислява въз основа на размера на договора. Не забравяйте да вземете предвид причините за застрахователния риск. При липса на допълнителни опции в договора, плащанията не се разчитат за вреда или телесна повреда поради следните причини:

- наличието на нелечимо (фатално) заболяване, ако клиентът умишлено е скрил информация от застрахователя;

- наркотична или алкохолна интоксикация;

- правене на екстремни спортове (скачане с парашут, ски спускане).

Какво да правите, когато настъпи застрахователно събитие

Алгоритъмът за действие за настъпване на застрахователно събитие се записва в бележка, която се издава на всяко лице при подписване на договора. Примерният план за действие изглежда така:

- Уведомете застрахователната компания за настъпването на застрахователното събитие.

- Получаване на документални доказателства от упълномощен орган, например, удостоверение от регистратора за смъртта на инвеститора (ако получателят получи плащането), удостоверение от лечебното заведение за нараняването.

- Свържете се със застрахователната компания, където да направите изявление по одобрения формуляр, като прикачите към него определен списък от документи. В зависимост от избрания застраховател, списъкът може да се различава, но по правило включва лична карта, полица и документални доказателства за застрахователно събитие.

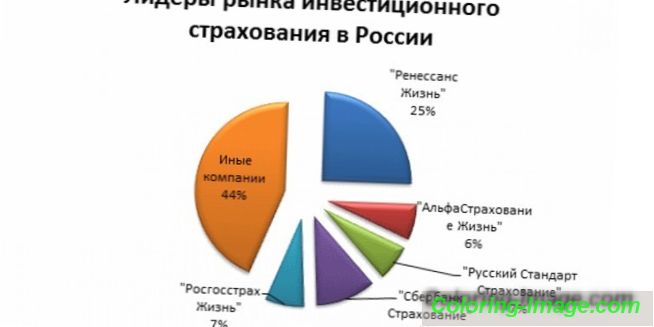

Рейтинг на най-добрите програми кола

Рентабилността на застраховането на инвестициите зависи от избрания застраховател и размера на инвестицията. Ето малък рейтинг на компаниите, които имат високи рейтинги и положителни отзиви за потребителите:

- Alpha Insurance-Life. Фирмата предлага 7 програми. Приходите от инвестиции варират от 7% до 149% за 3 години. Изберете най-добрия вариант на сайта на застрахователя, базиран на съотношението на риска и потенциалния доход. Минималната вноска е 30 хиляди рубли. Срокът на застраховката зависи от избраната програма (минимум 3 години). Процентът на участие се определя индивидуално и се записва като процент в договора. Предсрочно прекратяване е възможно с използването на наказания. Заедно с банковите институции компанията предлага и отделни застрахователни инвестиционни програми. Така например за клиенти на Банка Тройка-Д се предлагат полици на обезпечението “Капитал плюс”. Допълнителен бонус е участието в кумулативни застрахователни програми.

- Кола Сбербанк Животозастраховане. Договорът може да бъде сключен за срок от 3 до 30 години. Стойността на полицата се определя на индивидуална база, а COLI може да се сключва в рубли и щатски долари. Проследяване на финансовите резултати се предлага чрез лична сметка. Допълнителни опции са на разположение на инвеститора (попълване на сметка, получаване на печалба, промяна на програмата).

- AJV Reso-Guaranteed. Компанията предлага да се сключват договори за животозастраховане за период от 3, 5 или 7 години. Програмите “Медицина на бъдещето” са на разположение на физическите лица с възможност да инвестират във фармацевтичния пазар и “Оптимален избор” (акции на държавни и частни фирми). Размерът на инвестицията се определя индивидуално за всеки участник. Приблизителното участие на “Медицина на бъдещето” е 45%, за “Оптимален избор” - 150%. Точната стойност трябва да бъде изяснена с мениджъра при избора на политика.

- Ингосстрах животозастраховане. Фирмата предлага застрахователна инвестиционна програма "Вектор". Цената на полицата се определя индивидуално. Точната цифра може да бъде намерена чрез попълване на формуляра на интернет страницата на застрахователя. В случай на случайна смърт, те ще платят 200% от инвестиционния капитал и 300% от смъртта при злополука.

- Капитал Мениджмънт Росгосстрах. Минималният размер на инвестицията е 50 хил. Рубли или 1 хил. Щатски долара. Политиката се закупува за период от 3 или 5 години. Парите правят еднократно плащане без възможност за разсрочване. Услугата е на разположение на клиентите от 18 до 88 (дата на сключване на договора) години.

- SOGAZ-LIFE. Програмата за индекс на доверие обхваща хора на възраст от 18 до 82 години (възрастта на подписване на договора). Първоначалната минимална сума е 50 хиляди рубли, която се изплаща еднократно. Когато размерът на инвестиционния капитал е от 500 хиляди рубли, на клиентите се предлагат допълнителни опции “Фиксиране” и “Промяна на базовия актив”. Допълнителни такси са разрешени. Политиката се закупува за период от 3 или 5 години.