Тази дума се използва широко в бизнес лексиката и публикациите в медиите, но честото използване не означава правилно използване. Офшорните компании често се разбират само като незаконни бизнес схеми с помощта на фиктивни чуждестранни фирми. Това не е напълно вярно. Офшорните зони са правен вариант за намаляване на фискалната тежест върху търговската организация. Този метод се използва от много известни компании - BMW, General Electric, Microsoft, Pfizer и други.

Офшорни юрисдикции

Данъците намаляват приходите на всеки съществуващ бизнес, така че собствениците на компании правят всичко възможно, за да сведат до минимум фискалните плащания. За търговските организации съществува легален начин за намаляване на вноските в държавната хазна (т.е. вариант, който не противоречи на действащото законодателство на страната, в която работи). Една от най-често срещаните схеми е регистрирането на компания в чужда юрисдикция (отделна страна или специална част от нейната територия), където условията са най-благоприятни за намаляване на данъците.

Този вариант има няколко предимства. Основното е, че такава организация прави фискални плащания на мястото на регистрация, а не в страната на бизнеса. Поради различията в правните изисквания, това спомага за значително намаляване на разходите. Общо има три възможности за избор на юрисдикции за регистрация, всяка от които има свои предимства по отношение на конкретна ситуация:

- Класически офшорни (в превод от английски, офшорни означава "офшорни") с липсата на отчетност и символичен размер на плащанията в държавния бюджет. Той се прилага в страните от Карибския регион (Бермудски острови, Бахамски острови, Белиз и др.) И други малки държави, които се наричат „данъчни убежища“. Привлекателните бизнес условия привличат тук много руски предприемачи. Процесът на преход на компании в офшорни зони се нарича офшорна, а днес това е сериозен проблем на националната икономика.

- Ниско данъчни юрисдикции. Вече по дефиниция е ясно, че тук са налице фискални приспадания, но с намален размер. Добър пример за това е Кипър. Преди това тя беше популярна офшорна зона от класическия тип, но след присъединяването на страната към Европейския съюз (май 2004 г.) данъчните отчети и одити станаха задължителни за регистрираните организации. Ако класическите офшорни компании са подходящи за свеждане до минимум на фискалните плащания, тогава юрисдикциите с ниски данъци са оптимални за натрупване на капитал или за международни разплащания.

- На сушата (на сушата означава "в крайбрежието"). Регистрация в юрисдикция на мястото на дейност. Това предполага плащането на пълни данъци без никакви ползи, но с възможност за тяхното намаляване, когато са изпълнени определени условия (например, избор на оптимален режим на фискални приспадания).

Първите две опции съответстват на значението на думата офшорна. Този термин може да бъде изяснен като юрисдикция, където съществуват преференциални условия за стопанска дейност от трети страни. Горната дефиниция се отнася за самата територия, а не за конкретна организация, поради което изрази като “офшорна компания” ще бъдат неправилни. Самата концепция за юрисдикция не винаги е идентична с определена държава. Това може да бъде отделна територия в страната, например, щат Делауер, където се създават удобни възможности за регистриране и изпълнение на бизнес проекти.

Независимо от местонахождението на такава юрисдикция, определящата характеристика на офшорна зона ще бъде значително намаляване на данъчната тежест за регистрираните организации, чиито дейности са географски разположени другаде. Възможността за минимизиране на фискалните плащания води до факта, че създаването на такива фирми често е от формален характер и се извършва от номинираните. По-долу са различни опции за офшорни юрисдикции.

европейски

Тази зона включва Андора Люксембург, Швейцария и други страни / територии. Данните за собствениците не са класифицирани тук, ползите се отнасят само за определени видове бизнес, тук се извършват одити задължително и се използват други методи за противодействие срещу черното счетоводство. Всичко това води до факта, че тези юрисдикции:

- имат високо ниво на репутация;

- много финансови анализатори не считат офшорни в чист вид;

- изискват по-високо заплащане за поддръжката на компанията, отколкото в други офшорни територии (може да достигне няколко десетки хиляди долара годишно, в сравнение с 1000 долара на Бахамите).

островен

Най-известните представители на тази категория са държавите от Карибския регион - Барбадос, Аруба, Бермуда и др. Териториите на Индийския и Тихоокеанския океан (островите Кук, Вануату и др.) Не са толкова популярни, за които традиционното данъчно облагане също се заменя с годишна вноска. Счетоводството тук не може да доведе, а секретността на информацията за собственика на компанията прави островът офшорни много привлекателен за съмнителни или незаконни дейности. Поради тази причина регистрираните тук организации предизвикват недоверие сред други бизнесмени, които се притесняват да работят с тях.

Административни и териториални единици

Някои държавни територии / субекти могат също да въведат преференциално данъчно третиране. Например, това се отнася за отделни щати на САЩ или за остров Лабуан (Малайзия). Има руски офшорни формации, които осигуряват предоставяне на индулгенции не във всички видове бизнес, а само в определени области (туристически, пристанищни и др.). Например, Дубна, Томск, Зеленоград са сред местните области на технологичните иновации. До 2004 г. освобождаването от данъци би могло да осигури цели региони - Чукотка, Калмикия, Мордовия.

Офшорни компании и организации

Особеност на тези фирми е специализацията в специфични области на бизнеса, които помагат за ефективно използване на предимствата на офшорните компании (съкратено „ОК”). Най-често срещаните видове дейности по осигуряване на качеството са:

- Търговия. Заедно с продавачите на стоки, тази категория включва производители и превозвачи на тези продукти.

- Транспортни услуги. В този случай, OK е регистрирана яхти или плавателни съдове при по-приемливи условия, отколкото в други страни.

- Тръстовете. Това са организации, които контролират прехвърлянето и управлението на доверието в интерес на трета страна.

- Банки. Тези структури се създават за концентрация на капитал или операции със сходни институции или фирми от трети страни.

- Застраховането. Такива фирми организират големи предприятия за натрупване на резервни средства в чужбина.

Характерни и отличителни черти

Работата на класическата офшорна компания не е подобна на дейността на редовна компания. Основните разлики са както следва:

- Дейностите по осигуряване на качеството се извършват извън държавата / юрисдикцията, в която е регистрирана.

- Такива фирми не плащат данък (с изключение на годишната регистрационна такса, чийто размер е незначителен, в сравнение със сумите, които биха приспаднали в Русия). Разпоредбите, които помагат да се освободят предприемачи от нея, имат официален характер, са залегнали в закона и са част от финансовата политика на държавата за привличане на капитал за икономиката на страната.

- Процедурата по регистрация и управление е опростена. Използването на номинални (фалшиви) директори е често срещано явление. Изискванията за организационни срещи на фирмата са формални.

- Данъчното отчитане, одитът и валутният контрол са сведени до минимум или липсват.

- Анонимността на собственика на фирмата за трети страни е защитена от законите на офшорната юрисдикция. В същото време принципът на поверителност не се прилага към процеса на регистриране на дружество, когато се изискват документи от крайния бенефициер (бенефициер, действителен собственик).

Данъчно облагане и финансова отчетност

Минимизирането на фискалните приспадания е основното предимство на откриването на ОК. В зависимост от вида офшорни юрисдикции, принципът и размерът на тези плащания се променят:

- За класически офшорни зони. Тук отсъстват данъци в буквалния смисъл на думата (процент от печалбата и т.н.) и всички фискални приспадания се заменят с годишна фиксирана такса. Тази сума е включена в цената на пакета за поддръжка на компанията (например за Белиз, размерът му е $ 900). В същото време за повечето такива територии не се изискват финансови отчети и не се извършва одит (като изключение Сейшелските острови могат да бъдат цитирани, където от 2014 г. има формално изискване за водене на счетоводство). Информация за собственика на дружеството е затворена за трети лица.

- За юрисдикции с ниски данъци. Финансовите отчети и одити са задължителни тук. Фискалните удръжки са в намален размер (в сравнение с руските цени). Например, подоходният данък в Кипър е 10%, а за страната ни минималният размер е 15, 5%. Данните за собствениците на предприятия не са поверителни и се разкриват по обичайния начин.

Как да отворите фирма в офшорната зона

Заинтересовани от преференциални бизнес условия, много търговци се стремят да регистрират дружество в данъчен рай или юрисдикция с намалени фискални плащания. Има два начина да направите това:

- Сами по себе си. В същото време бизнесменът лично посещава избраната юрисдикция и решава проблемите на място. Недостатъците на този метод включват разходите за пътуване в чужбина, необходимостта от познаване на езика и законите на това състояние. Често този метод се използва при регистрирането на фирми в европейските юрисдикции с ниски данъци.

- Чрез посредници. Този метод прехвърля всички опасения за регистрация OK на организация на трета страна. Избирайки посредник с богат опит, един бизнесмен спестява парите и времето си, като придобива компанията "до ключ". Този метод се използва в повечето случаи на регистрация на OC в страните от Карибския и Тихоокеанския регион. Текущите цени започват от 750 евро за бизнес регистрация в Белиз и Сейшелите до 2 900 евро, ако организацията е установена в Доминиканската република.

Първото запознаване на руските бизнесмени с офшорни компании се дължи на посреднически организации - през 1991 г. офисът на швейцарската фирма Riggs Walmet Group отвори врати в Москва. Тя участва в регистрирането на компании в юрисдикции с ниски данъци. Удобството да се работи с посредническа служба се състои в това, че взаимодействието с него може да се осъществи дългосрочно. Сред най-често предлаганите услуги от такива организации са:

- избор на подходяща офшорна зона за конкретен бизнес;

- пълен пакет от регистрационни услуги (включително разработване на нормативни документи, получаване на удостоверения, печати и др.);

- откриване на банкови сметки;

- правно подпомагане на дейността;

- номинации за номинална администрация;

- интегрирани офис услуги (телефонен номер, получаване на факсове, препращане на повиквания, предоставяне на секретар и др.);

- куриерски услуги, доставка по пощата.

Бизнес схеми

Различните алгоритми за увеличаване на приходите чрез офшорни компании се основават най-вече на намаляването на данъчните облекчения поради особеностите на руското и международното законодателство. Такива многопроходни схеми могат да използват до 3-4 компании и се основават на:

- За безмитен режим в класическите офшорни юрисдикции. По-горе се разглежда достатъчен брой примери по тази тема.

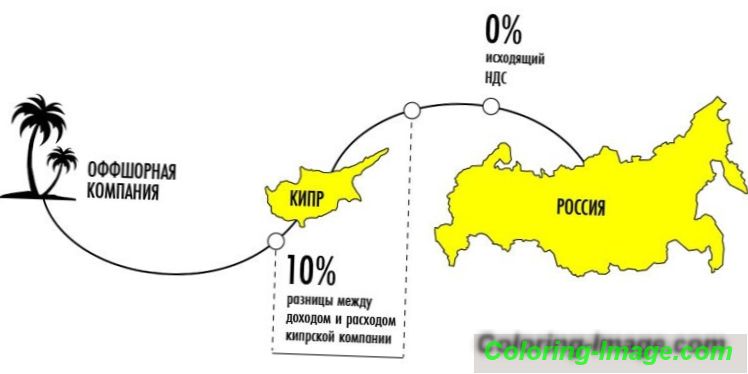

- Относно прилагането на Споразумението за избягване на двойното данъчно облагане (SID). Този международен документ е сключен с Русия с редица страни и спомага за намаляване на фискалните приспадания на мястото на регистрация на чуждестранна компания. Така че, ако дивиденти от дружество с регистрация в Руската федерация са получени от руски акционер, тогава данъкът е 15%, и ако плащанията се правят по сметка на организация в Кипър, тогава приспадането ще бъде само 5%. Страната ни няма SID с данъчни убежища, което прави безсмислени преки сделки в офшорни зони и увеличава броя на участниците в много схеми.

Има няколко дузини работещи опции за увеличаване на приходите с OK. Най-често срещаните са следните схеми:

- Трансферно ценообразуване. Използва се за оптимизиране на фискалните плащания при експортиране или импортиране.

- Строителство. Изисква търсене на подизпълнител за извършване на основна работа.

- Производство. Може да се използва за производство на голямо разнообразие от продукти (например, форми за персонал на веригата супермаркети).

- Плащания за роялти. Означава оптимизиране на размера на плащанията за използване на интелектуална собственост.

- Регистрация и откриване на нови предприятия. Минимизира данъчните отчисления при изплащане на дивиденти на основателя на организацията.

- Логистика и товарни превози. Намалява фискалните такси за международни превози.

Трансферно ценообразуване

В този случай офшорната компания действа като посредник между доставчика и купувача на стоките. Конкретното изпълнение на тази схема зависи от спецификата на сделката. Алгоритъмът за експортиране ще бъде както следва:

- Руската компания продава стоки на чужда компания не директно, а чрез ОК. Цената в същото време определя минималния.

- Освен това офшорната компания продава стоки на реалния купувач в реална стойност.

- В резултат на това цялата сума за сделката се изпраща офшорно, а руската компания не печели и по тази причина не плаща данък върху нея.

При вноса алгоритъмът на действията се променя в обратното, но става необходимо да се намалят митата. В този случай, цената на стоката е изкуствено понижена до минималния размер на фискалните удръжки - купувачът може да плати тази сума директно на продавача. Останалата част от вносителя получава от ОК. В резултат на това стоките са внесени в страната с големи спестявания на митото (а в някои случаи, например, когато се плаща един данък върху приписания доход, купувачът може да разчита на възстановяване на ДДС).

Строителна схема

Прилагайки тази схема, офшорна организация действа като главен изпълнител. Всички пари за строителните работи отиват при нея. Втората фирма е резидент (регистрирана в Русия), действа като подизпълнител. Изброява нетната стойност на закупената работа и материали. В резултат на това доходът на това местно дружество е незначителен, което намалява фискалните плащания, а по-голямата част от печалбата е концентрирана в офшорна зона и не се облага с данък.

производство

Тази опция е подобна на предишните две, защото използва и посредници при продажбата. В този случай:

- Производител (например, фабрика за облекло) получава заплащане за материали и услуги от ОК, което намалява фискалните отчисления с незначителни печалби.

- Крайният продукт се изпраща на агент, който го продава на крайния купувач и получава комисионната му за него.

- Крайната сума, която не се облага, се прехвърля ОК.

Плащане на роялти

Тази схема включва регистрация на търговска марка (или друга интелектуална собственост - авторско право, патенти и др.) В офшорна юрисдикция. Освен това, правото да се използва за определена такса (роялти) се прехвърля на руска компания. Често това се прави не директно, а с използването на междинен продукт, чрез друго дружество с подходящо гражданство (например, намиращо се в Кипър).

Използването на междинни продукти (друга организация) е необходимо за минимизиране на фискалните плащания. Тази схема използва споразумение, сключено между нашата страна и Кипър, което помага да се избегне двойното данъчно облагане. Следователно фискалната ставка за руския контрагент е нула. Ако плащането е направено директно в офшорна зона, ще трябва да платите на касата 20% от възнаграждението. Контрагентът в Кипър получава комисионната си, по-голямата част от прехвърлянето (95-98%) се прехвърля на OC, а руската компания намалява облагаемия доход.

Регистрация и откриване на нови предприятия

Тази схема използва споразумение за избягване на двойното данъчно облагане, следователно не е подходящо за класически офшорни компании, но може да се прилага за търговски структури от юрисдикции с ниски данъци. Например, едно дружество от Кипър създава руско дъщерно дружество, което му прехвърля значителна част от акционерния си капитал. В този случай изплащането на дивиденти в полза на родителската организация подлежи на специален данък от 5% (при стандартна ставка от 15%), което прави общия доход по-висок.

Логистика и товарни превози

Това е друга схема, която успешно прилага SIDS. В този случай предпоставка е международният характер на транспортирането на стоки. Кипърското дружество, предоставящо услугата, плаща намален данък на мястото на регистрация в сравнение със ситуацията, когато плащането ще бъде извършено към руската организация. Друга офшорна сделка минимизира тази сума.

Как се регулира офшорната дейност

Развитите икономически страни се интересуват от контрол върху финансовите операции, извършвани от ОК. Основните причини за това вече бяха обсъдени по-горе:

- такива фирми минимизират плащането на данъци на мястото на пряка дейност;

- съвременните схеми за изтегляне на пари в офшорни сметки са идеално подходящи за изпиране на криминален капитал (въпреки това на практика повечето от ОП не са забелязани в това);

- прехвърлянето на активи към офшорната зона ги прави недостъпни за контрола на трети страни.

Международно регулиране

В световен мащаб контролът върху офшорните зони е насочен към идентифициране на държави, които не спазват данъчните стандарти за обмен на информация, опростяване на процедурата за идентифициране на собствениците на ОК и противодействие на криминалното движение на средства. Тази регулаторна дейност се осъществява от две международни структури:

- Специална група за финансово действие по изпирането на пари (FATF, FATF). Тази организация издава специални правила за ефективно противодействие на легализирането на престъпните приходи и финансирането на тероризма, известни като „40 + 9 препоръки“. Разработените от FATF организационни и правни мерки са задължителни за държавите-членки на ООН.

- Организация за икономическо сътрудничество и развитие (ОИСР, ОИСР). Една от дейностите на тази структура е наблюдението на страни и територии, за да им се предостави информация за данъчни облекчения и финансови транзакции на регистрирани в тях дружества. На нарушителите могат да бъдат налагани икономически наказания.

Съществува специална класификация на ОИСР, основана на критерия за прилагане на международните стандарти за счетоводство, данъчно облагане и одит от юрисдикции. Според нея всички държави и територии са разделени в три категории:

- Въведени международни данъчни стандарти (т.нар. Бял списък). Сред тях са Обединеното кралство, Китай (без Хонконг и Макао), Русия, САЩ, Германия, Франция, Южна Корея и други страни с развит икономически потенциал. Заедно с тях, тази категория включва Обединените арабски емирства и Сейшелите, които също подкрепят изискванията на ОИСР за обмен на информация за данъчно облагане.

- Ангажирани да прилагат тези стандарти (сив списък). Това са типични офшорни компании (Аруба, Белиз, Вануату, Острови Кук, Панама и др.) И някои световни / регионални финансови центрове (Австрия, Белгия, Швейцария и др.), Които не са имали време да прилагат изцяло необходимите изисквания.

- Не се въвеждат глобални данъчни стандарти (черен списък). Сред тях са Коста Рика, Лабуан, Уругвай, Филипините. Икономическите санкции се прилагат към тези страни / територии, а компаниите от тези страни ще получат по-голям интерес от фискалните власти на страната ни. В същото време от тези юрисдикции само две (офшорни) (Лабуан и Коста Рика), които не са популярни сред руските предприемачи, са сред офшорните.

Законодателство на Руската федерация и офшор

В повечето страни финансовите операции QA са под специален контрол. К числу базовых нормативно-правовых актов, регулирующих деятельность оффшорных компаний в России, относятся:

- Федеральный закон от 13.07.01 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем». Здесь говорится, что денежные операции с банками и компаниями стран и территорий, не применяющих мировых налоговых стандартов, при величине транзакции свыше 600 000 рублей, подлежат обязательному контролю со стороны Комитета по финансовому мониторингу.

- Приказ Министерства финансов РФ от 13 ноября 2007 г. N 108 «Об утверждении перечня государств и территорий, предоставляющих льготный налоговый режим налогообложения». Этот документ предусматривает специальную налоговую ставку для ряда финансовых операций оффшорных компаний, минимизирующих получаемую ими выгоду от использования зарубежной регистрации.

- Налоговый кодекс Российской Федерации. В него постоянно вносятся изменения, которые касаются увеличения контроля над деятельностью ОК со стороны фискальных органов и отмене ряда льгот для внутренних оффшорных зон.

Предимства и недостатъци

Бизнесмен, желающий регистрировать ОК, должен взвесить все плюсы и минусы этого действия. К числу преимуществ относятся:

- Льготное налогообложение. Зарегистрировавшись в оффшоре, компания освобождается от большинства фискальных отчислений, которые она платила бы в своей стране.

- Размещение активов за рубежом. Счета компании находятся вне юрисдикции российского законодательства, что исключает (или очень сильно усложняет) применение к ним ареста. Для этого требуется решение суда по месту нахождения оффшора и другие действия, контролировать/координировать которые из России непросто.

- Минимизация рисков при критических ситуациях. Помимо недоступности счетов компании, она очень устойчива к рейдерскому захвату, а для кредиторов такой фирмы получение долгов в случае неплатежей или банкротства будет очень сложным.

- Конфиденциальность информации о собственнике (конечном бенефициаре). Использование системы подставных лиц в подобных схемах позволяет тщательно скрывать истинного владельца компании. Как и в случае с арестом счетов, его выявление возможно только по решению суда по месту оффшора, при очень больших организационных и юридических сложностях этого процесса.

У оффшорных фирм можно выделить и недостатки. Те включват:

- Крайняя зависимость от номинального наемного директора. По сути, это лицо заинтересовано в собственной выгоде, а не в успехе предприятия, что во многом определяет алгоритм его действий (особенно, при критической ситуации).

- Большой интерес со стороны государственных структур. Регистрация оффшорной фирмы, свидетельствует о стремлении предпринимателя к уклонению от выплаты налогов по месту ведения бизнеса, что должно увеличить для него сложности со стороны фискальных служб (например, в виде создания разных ограничений).

- Недоверие потенциальных партнеров (при организации совместных проектов и др.). Причины настороженного отношения понятны, ведь владелец оффшорной компании выступает как человек, стремящийся получить выгоду в обход существующих общепринятых правил (попросту говоря – схитрить).

- Сложности с получением кредитов. Для банков из России такой заемщик не будет желанным – его счета находятся за границей, что осложняет урегулирование проблемы при возникновении критической ситуации. Для финансовых организаций оффшора такой клиент тоже не привлекателен – он ведет деятельность в другой стране, и легко может перевести туда все имеющиеся средства.